Har du förtroende för regeringen?

Vilka av dessa parametrar tror du kan förändras enkelt? Vilket annat system tänker du skulle ha ändrat på detta eller kan nu ändra på detta

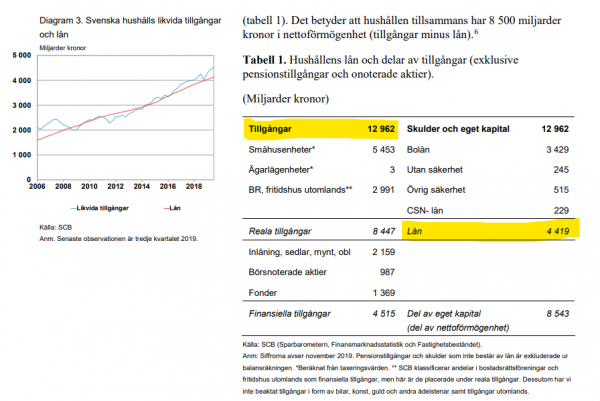

För att det stämmer, KillBill, därför påstår jag det. Att resonera som om att vi kan vara EU:s mest skuldtyngda befolkning och samtidigt vara en befolkning som äger relativt mycket är minst sagt tom retorik - hur du än bäddar ner saken så lever över 90% av Sveriges befolkning med ett finansiellt nettounderskott.

Du hänvisade till den här begreppssfären i ett tidigare sammanhang men du vet alltså inte vad begreppet nettounderskott innebär i praktik? Det innebär att du är skyldig mer än vad du har, KillBill, varför du omöjligen kan äga någonting överhuvudtaget med ett finansiellt nettounderskott.

Att vi har samhällssystem som kräver en sådan ordning av oss - av oss som i en faktisk traditionell bemärkelse också göder samma samhällssystem bortom rimliga proportioner - innebär inte att konsekvenserna av den här kompotten inte existerar...

...utan konsekvenserna på sin höjd har normaliserats.

Varför ska vi ha ett samhällssystem där bara den rikaste tiondelen av oss har råd att äga medan resterande 90% lever i ett finansiellt nettounderskott?

www.diva-portal.org/smash/get/diva2:503560/FULLTEXT01.pdf

"Institutionen för Fastigheter och Byggande Examensarbete inom samhällsbyggnad, grundnivå (15 hp) Bygg- och fastighetsekonomi Nr 88 Kreditmarknadens avreglering - En förklaring till fastighetsprisökningen?"

"Avregleringen av kreditmarknaden inleddes redan på 1970-talet, men det är främst på 1980- talet som de viktigaste avregleringarna gjordes. Då syftas det på avregleringen av utlåningsränta och avregleringen utlåningstaket. Dessa avregleringar utlöste en kraftig utlåningsexpansion till företag och privatpersoner. Utvecklingen ledde till en finansiell kris i Sverige på 1990-talet med kraftigt prisfall på fastigheter och inflation. Riksbanken gjorde sitt bästa för att skydda växelkursen med diverse räntehöjningar. 1992 blev det en övergång från fast växelkurs till rörlig växelkurs. Detta hjälpte till att stimulera Sveriges ekonomi i positiv riktning och i och med den rörliga växelkursen så kunde riksbanken föra en effektivare penningpolitik med en så kallad reporänta. I detta arbete kommer vi att undersöka om kreditmarknadens avreglering har påverkat fastighetspriserna och för att få svar på detta vill vi undersöka om det finns något samband med den ökade utlåningen som skapades efter avregleringarna. Från 1985 steg det svenska folkets skuldkvot i takt med att det hade blivit lättare att få lån från banker och kreditinstitut. Dock så har räntekvoten sjunkit på grund av att räntorna har sjunkit. Fastighetspriserna har ökat i samband med kapitalökningen."

"När riksbanken sänkte reporäntan 1996 började de svenska hushållens skuldkvot att öka igen. Detta berodde på att det blivigt billigare att låna pengar, vilket ledde till att fler var villiga och hade råd att ta större lån. Intressant är att fastighetspriserna börjar öka i värde efter tre års oförändrad utveckling. Detta tyder på som nämnts tidigare att lägre räntor ger folk tillgång till större kapital, vilket ökar efterfrågan på fastigheter som trissar upp priserna. 2000-07 Mellan åren 2000-07 ökade Sveriges BNP med cirka 2-4 % per år29, vilket är mer än den genomsnittliga tillväxten i Europa. Sveriges ekonomi har sett god ut, vilket även diagram 2 tyder på. I diagram 4 ser man att villaräntorna har legat stadigt kring 5 procent med ett intervall på cirka 2 %. I diagram 3 kan man utläsa att skuldkvoten år 2000 har ökat från 100 % till ca 150 % fram till år 2007 samtidigt som räntekvoten har legat kvar vid 4 % under samma period. Detta tyder på att svenskarnas ekonomi förbättrades kraftigt under denna period, vilket även gav utslag på fastighetspriserna som steg med närmare 63 % realt (diagram 5).

2008-10 År 2008 bröt den ekonomiska krisen ut i USA och i övriga världen, vilket aldrig kom att drabba Sverige på samma sätt som internationellt. Skuldkvoten fortsatte öka hos hushållen. Sänkt reporänta för att dämpa den konjunkturnedgång, som uppstod på grund av den globala ekonomiska krisen, gjorde svenskarna mer köpbenägna då de kunde låna billigare till sina fastighetsköp. För att dämpa den ökade belåningen infördes den första oktober 2010 ett bolånetak30 i syfte att minska möjligheterna att använda bostaden som säkerhet för exempelvis bostadsköp. Begränsningen innebär att maximalt 85 % går att låna med sin bostad som säkerhet. Undersökningar har gjort gällande att taket har börjat få effekt på bomarknaden där de höga skuldsättningsgraderna har minskat och bankerna har blivit mer restriktiva vad det gäller att bevilja lån."

Vilket annat system [...] kan nu ändra på detta?

Ett annat monetärt system vid sidan av det traditionella vore i min mening den enklaste vägen - som en säkerhet mot självdestruktiva system som bygger på skuld(/ränta) och inflation. Det bör dock kombineras med en större inhemsk marknad av de mest essentiella varor (exempelvis mat, bygg- och sjukmaterial för att nämna några).